Первый месяц на новом месте и из-за растущей уверенности в финансовых потоках начал наверстать упущенные вложения в портфель ETF, но пока что не вышел на запланированный уровень в связи с консервативным подходом. Более интересно – на новом месте успеваю заниматься новыми проектами – подготовил первое мероприятие по теме “Финансовая грамотность” и причисляю себя к анти-инфоциганами. Посмотрим – вдруг из этого что-то вырастит.

В активном портфеле стоит отметить небольших изменений – на Estateguru просроченные займы были признаны дефолтами и новых вложений не сделал, а на Карме возвраты с активных займов пока идет.

Пассивная часть

Портфель ЕТF

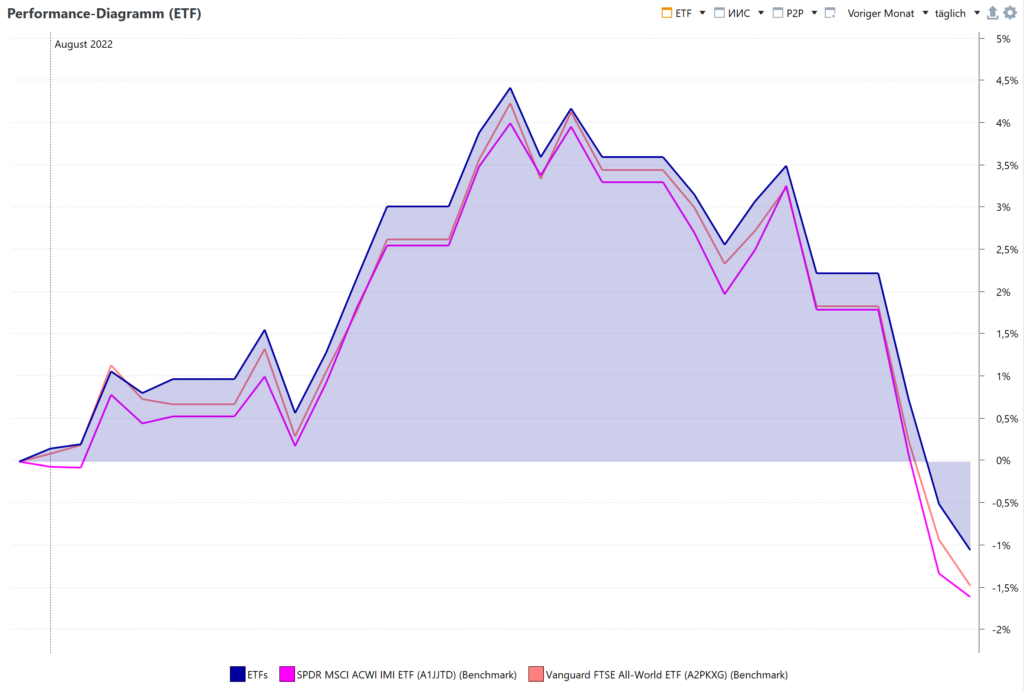

В августе купил больше, чем согласно ежемесячному плану. Можно жалеть, что не удалось больше купить на низах в прошлом месяце, но через 10 лет это уже роли не играют. Особенно новые инвесторы по этому поводу часто переживают, забывая о некоторых простых истинах:

- Покупая акции или весь мир акций в виде ETF – мы участвуем в бизнесе, где директора всеми силами со своими командами пытаются заработать прибыль. И несмотря на все сложности и кризисы – в среднем это у них получается. Это среднее – то, где я хочу участвовать.

- Прибыль каждой компании не зависит от ее курса на бирже. Курс выражает ожидания крупных и не очень круптных инвесторов о потенциальной прибыли в будущем. Спекулировать ожиданиями или торговля, частая покупка и продажа – плохая идея. Поэтому покупаю согласно плану (с учетом личных фактических поступлений, чтобы не попасть в ловушку по ликвидности).

- То, что сегодня кажется большим колебанием, через год-другой вообще в графике не будет заметно. Через 10 лет с очень высокой вероятностью увидим плюс – как номинальный, так и реальный с учетом инфляции. И если инвестор не выдерживает эти колебания – он должен снизить риск в портфеле, добавляя больше инструментов с фиксированной доходностью как напр. краткосрочных облигаций стран ЕС, Швейцарии или США. Их, из-за небольшой доходности, можно заменить даже депозитами.

Колебание заметное, но в итоге минус 1,05%.

ИИС

Индивидуальный инвестиционный счет (ИИС) – без изменений, т.е. заблокирован.

Но московская биржа начинает допускать к торгам инвесторы из дружественных России стран. Первый шаг сделан и будем наблюдать, какие последуют и когда. Потерь с точки зрения банкротств компаний, чьи облигации купил вроде нет – хотя я дотошно не следил. Все-равно ничего не сделать.

Активная часть

Estateguru*

По сравнения с предыдущем месяце произошли некоторые изменения.

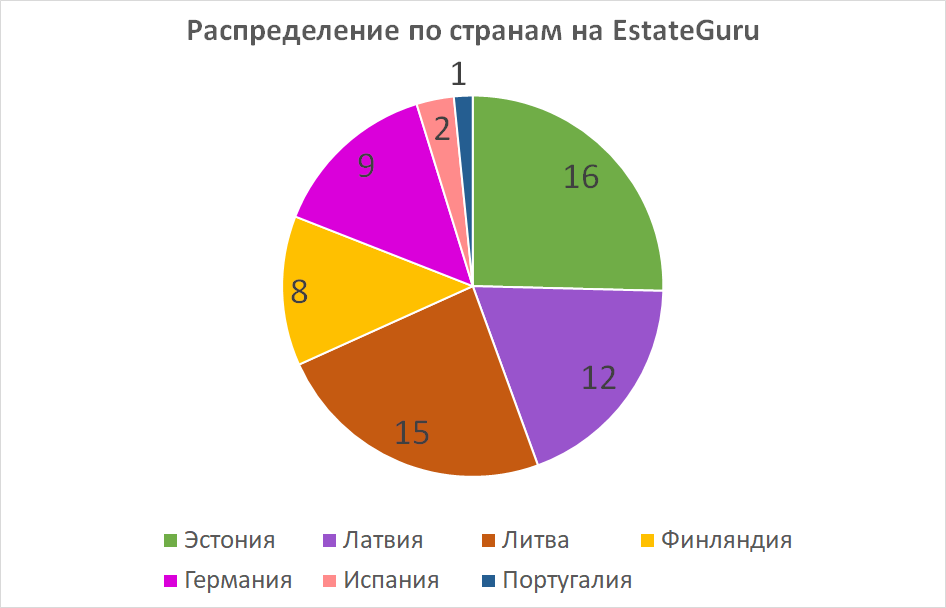

С одной стороны благодаря возвратам я инвестировал в аж 4 новые проекты и полученые проценты высокие. С другой стороны в то же время количество дефолтов выросло, но общая сумма просрочек с дефолтами уменьшилась слегка. Оба новых дефолта – из Германии. Так как Estateguru только недавно вышел на этот рынок – посмотрим, как работает вызскание там и чем закончатся эти дефолты.

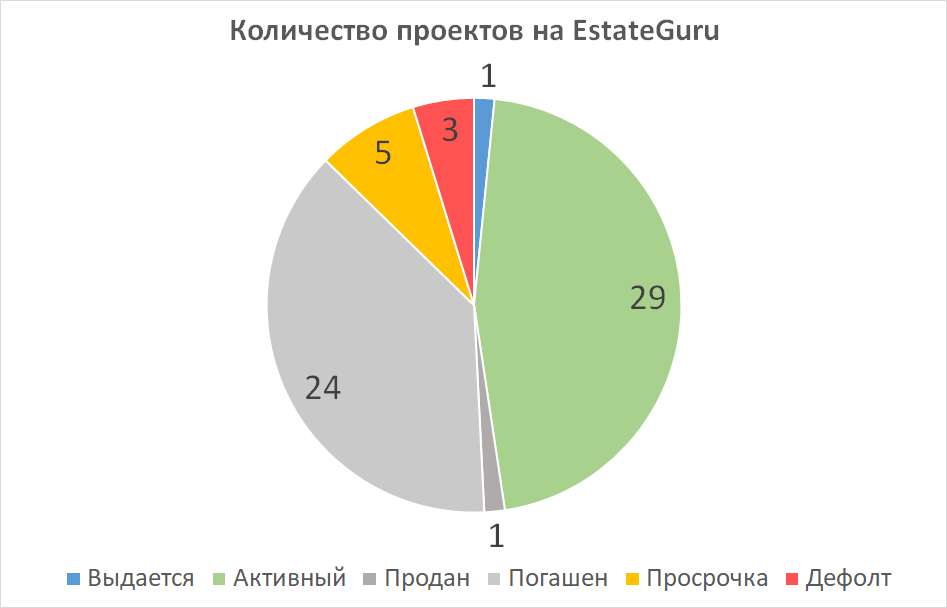

Мой текущий портфешль на Estateguru*:

Итоги за месяц

- Текущие проекты: 29 (1 на стадии выдачи)

- Взносы: 0 € (за все время: 1 680,63 €)

- Доход: 17,09 € (досрочное погашение: 50,00 €; до налогов)

- Текущие просрочки/дефолты: 5/3 (взыскано – 0 €/0 проектов)

- Закрытые проекты (за все время): 4 (24, проданный 1)

- Доступны к инвестированию: 37,70 €.

Карма

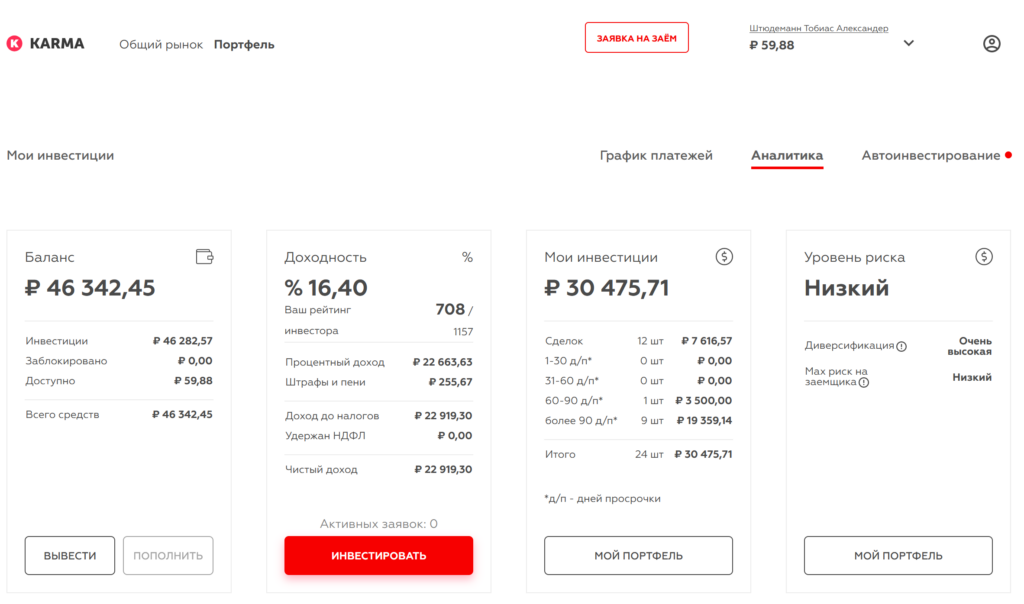

Карма ни мертва ни жива. В чате новые сотрудники, взыскание и работа с должниками почти не заметное – я подозреваю отсутствие средств, чтобы оплатить юристам. Некоторые займы были продлены. Единственное что радует – вывод средств еще раз сделали бесплатным “до конца месяца”, но почему-то месяц август у них заканчивается 30.08. Вроде обещают компенсировать 50 р. после жалоб в ТГ канале, но в целом не добавляет серьезности платформы.

Я очередной возврат с процентами вывел успешно 29.08. и общий минус составляет чуть больше 20%. Эта цифра включает полученные проценты, но не оплаченные налоги. Я не ожидаю выйти в ноль и здесь тоже можно просто ждать развития событий.

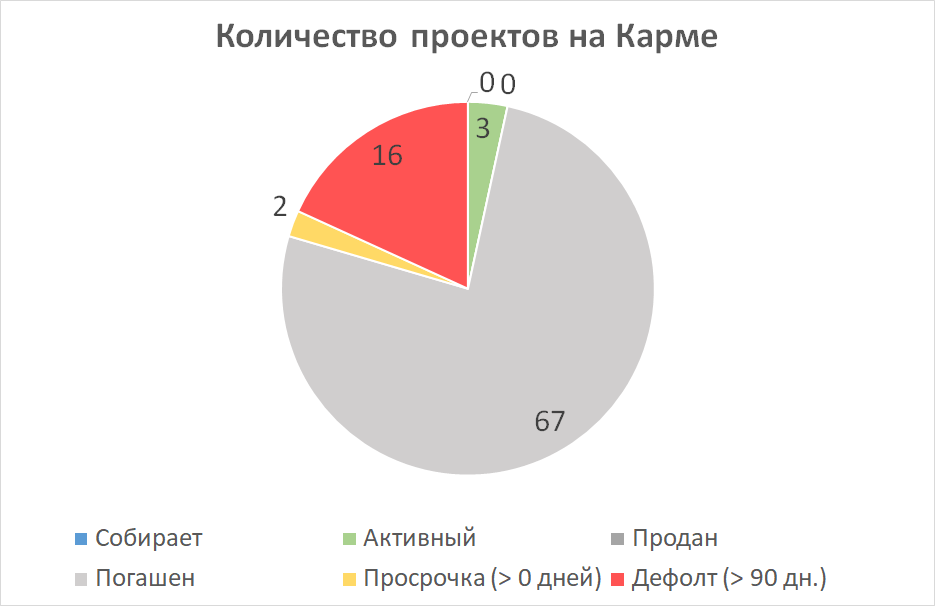

Текущее состояние портфеля:

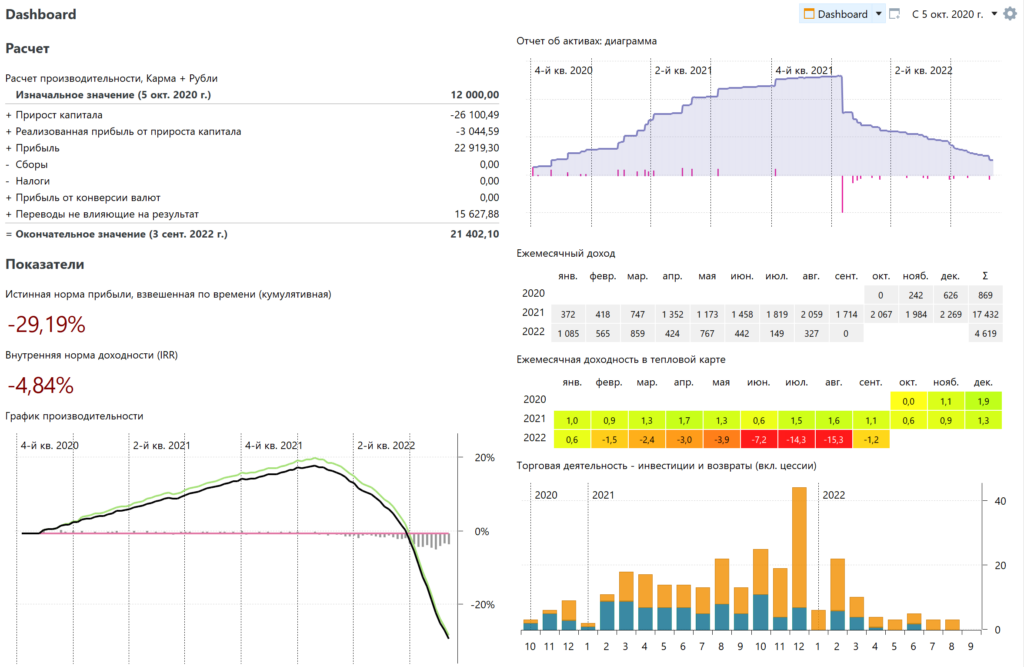

Я все-таки решился посмотреть более подробно на доходность и внес все данные в Portfolio Performance, чтобы посчитать доходность. Это сделать не самое простое, так как с таблицей с Кармы работать из-за скудных данных сложновато.

При этом есть несколько предположений:

- Не по всем займам есть в списке трансакций дата цессии. Поэтому я взял дату несколько дней позже истечения срока цессии. Я не думаю, что это что-то сильно поменяет, но цессия означает продажа займа за 95% его номинальной стоимости. Если судебные разбирательства начаты – после цессии номинал уменьшится до 75% исходной суммы займа. У меня это касается двух займов.

- Так как взыскание не ведется, я решил списать с даты цессии каждый займ плавно в течение 190 дней. При этом 190 дней – это средний срок займа согласно самой платформы. По факту 7 дефолты таким образом списаны в ноль – так время летит. 9 еще не списаны полностью.

- Я не учитываю налоги.

Текущий результат по моим подсчетам:

А результат по подсчетам Кармы:

В деталях цифр еще разберусь, чтобы убедиться, что все правильно посчитал. Но общий тренд – печальный. И расхождения впечатляют.

Итоги за месяц

- Текущие проекты: 3 проекты (из них 0 на стадии сбора)

- Взносы: 0,00 р. (за все время: 120 972,29 р.)

- Доход: 326,66 р. (из них – 0 р. пени; до налогов)

- Текущие просрочки/дефолты: 2/16 (взыскано – 0 р./0 проектов)

- Закрытые проекты (за все время): 1 (67)

- Доступны к инвестированию: 59,88 р.

- Выведено: 93 345,41 р. (78%)

Blend Loan Network*

Новостей на этой платформе нет.