Buy the dip и растущая инфляция — актуальные темы, но они меня как пассивного инвестора в меньшей мере волнуют. Перезимовать в широко диверсифицированных активах — не самая плохая стратегия. Покупаю по плану и радуюсь либо тем, что котировки росли либо что дешевле могу купить…

Месяц оказался загруженным работой и мало времени на инвестиции. К счастью, они достаточно автоматизированы. Из нового — я сравнивал пассивный ETF-портфель против бенчмарков и Карм более удобно подает информацию.

Пассивная часть

Портфель ЕТF

Собрать весь мир акций можно с помощью одного или более фондов. Первое в Европе часто рекомендуют новым инвесторам, которые в поиске самого простого решения построения широкого мирового портфеля и благо у европейских брокеров ETF от Vanguard на FTSE All-World также доступен как и несколько ETF на индекс MSCI ACWI IMI.

Я в свое время посмотрел на комиссии за управление (TER) и решил, что и с тремя фондами справляюсь и сэкономлю. Кому-то это кажется незначительно, но совместно с комиссиями за покупки — пока в сумме набежало 0,013% от портфеля без дальнейшего снижения за счет бесплатных сделок через Scalable Capital* — это то, на что могу повлиять в отличие от роста или падения рынка в целом.

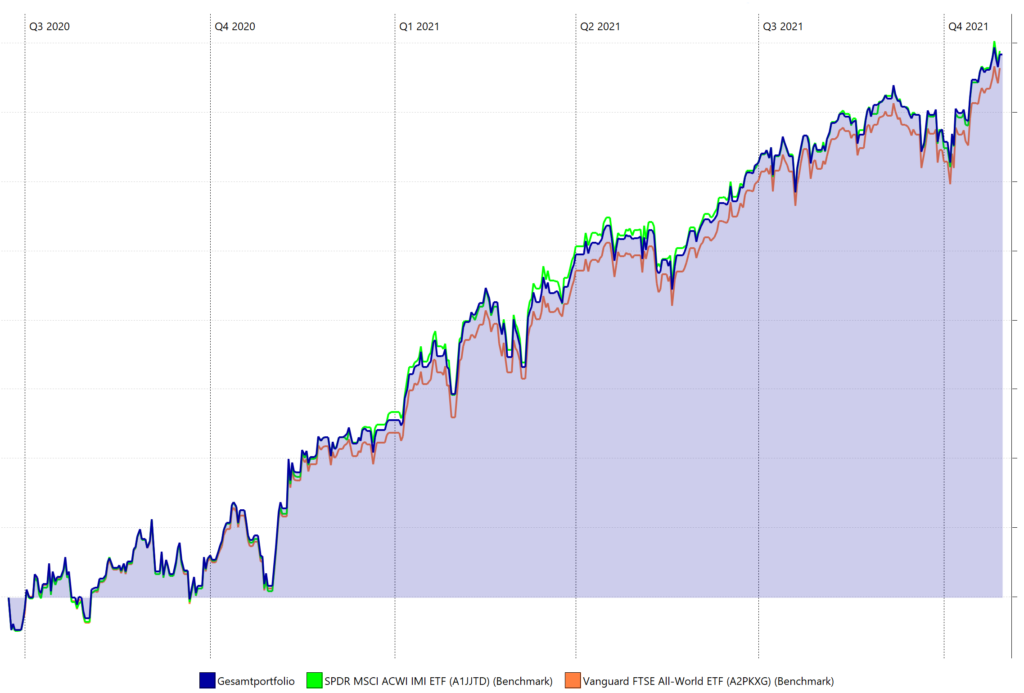

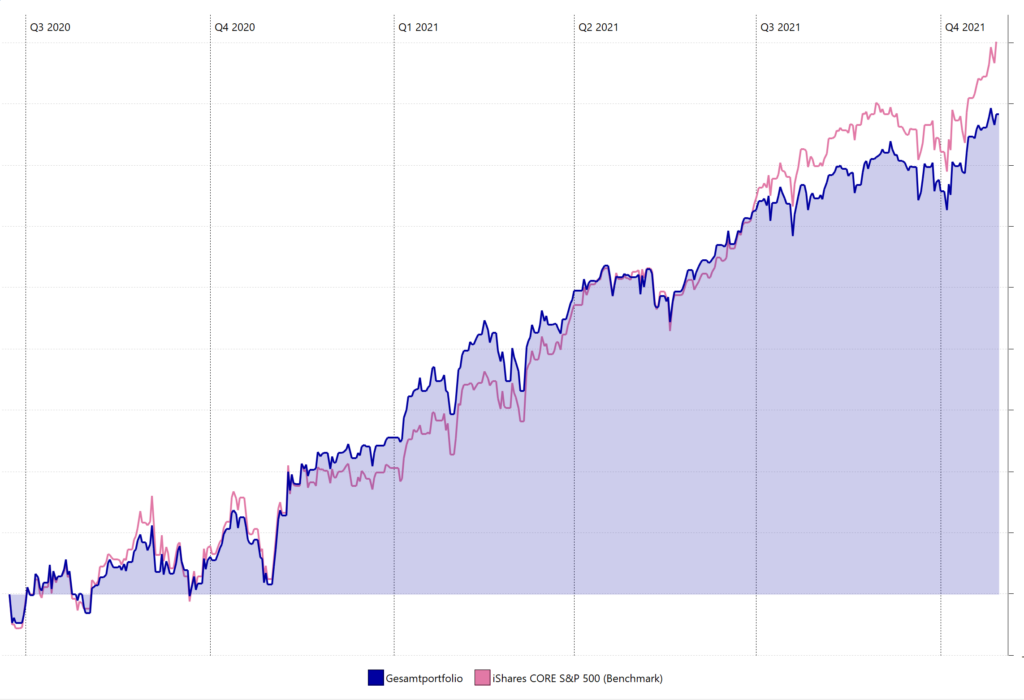

В том числе из-за изменений долей в сентябре мне стало любопытно, как мои три фонда в отншении к вариантам с одним фондом выглядят. Цель обгонять рынка нет, но цель — получить результат по рынку есть. Пока все выглядит вот так:

До сентября 2021 г. распределине на MSCI World, MSCI EM IMI и MSCI SC было 80 — 15 — 5%, после — 80 — 20 — 10%.

Синем обозначен портфель и зеленная и оранжевая линии — бенчмарки в виде двух ETF на весь мир. Посмотрим на варианты более детально:

| Бенчмарки UCITS ETF | Доля | Количество компаний | TER фонда | TER портфеля |

| SPDR MSCI ACWI IMI | 100% | 1.755 | 0,40% | 0,40% |

| Vanguard FTSE All-World* | 100% | 3.742 | 0,22% | 0,22% |

| Мой Портфель UCITS ETF | ||||

| SPDR MSCI World | 70% | 1.550 | 0,12% | 0,084% |

| iShares Core MSCI EM IMI | 20% | 3.002 | 0,18% | 0,036% |

| iShares MSCI World Small Cap | 10% | 3.412 | 0,35% | 0,035% |

| 100% | 7.964 | 0,155% |

Если сравнивать эти три варианта широкой диверсификации европейскими фондами (UCITS ETF), то можно выделить несколько различия, которые на мой взгляд интересны.

Как бенчмарки для широкого рынка — весь мир включая компании малой капитализации — часто используют ETF на индексах MSCI ACWI IMI — т.е. All Countries World Investable Market Index или FTSE All-World. Они сильно различаются по количеству акций между собой — у FTSE половина стоимости в управлении, TER. Ошибку слежения индекса оставлю на стороне, так как эта переменная — непредсказуема, зависит в том числе от конструкции фонда и у крупных фондов, как правило, сильно не различается.

Мой портфель зз-за трех фондов вместо одного чуть сложнее в управлении и пополняю покупками. Мой портфель имеет расходы на управление ниже на 0,065%, что почти 30% меньше. По сравнению с MSCI ACWI IMI я собираю весь мир за 39% стоимости управления. Мне, как стороннику широкой диверсификации, подходит именно такой портфель.

ETF все следят за индексами MSCI. И по сравнения с MSCI ACWI IMI — заметной разницы нет. Разница возникает, когда сравниваем с более узкими бенчмарками, напр. S&P 500.

До сентября 2021 г. распределине на MSCI World, MSCI EM IMI и MSCI SC было 80 — 15 — 5%, после — 80 — 20 — 10%.

Естественно, можно не согласиться с включением всех регионов мира и/или компании малой капитализации и самим распределением по трем фондам. Но если их включить, то вариант со построением портфеля из трех фондов имеет свои плюсы прямо сегодня. Они для меня выше чем дополнительная нагрузка ежемесячно посчитать сколько покупать от каждого из трех фондов.

ИИС

На индивидуальный инвестиционный счет (ИИС) докупил в основном FXRU в связи с его падением. Также я почти инвестировал все средства за 2021 г. В ближайшие два месяца инвестировать осталось совсем мало, что на фоне не достаточно большой разницы между ОФЗ и ВДО не страшно — подожду до 2022 г. и потом посмотрю, что привлекает и будут ли допущены западные фонда на российские биржи.

Итоговое распределение следующее:

Активная часть

EstateGuru*

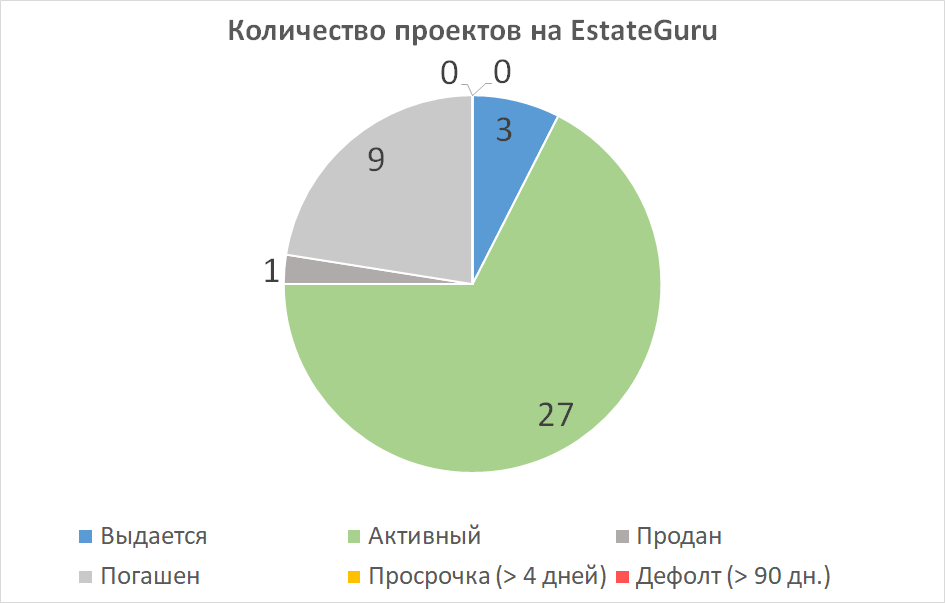

В октябре наблюдалось явное оживление на платформе. Очень заметно выросло количество досрочно и по графику погашенных проектов — они в итоге удвоились и еще досрочные частичные погашения прошли. Сейчас четверть проектов погашен либо закрыт и средства запущены снова в оборот:

Итоги за месяц

- Текущие проекты: 30 (3 на стадии выдачи)

- Взносы: 96,26 € (за все время: 1.448,26 €)

- Доход: 19,97 € (досрочное погашение: 119,60 €; до налогов)

- Текущие просрочки/дефолты: 0/0

- Закрытые проекты (за все время): 10 (9, проданный 1)

- Доступны к инвестированию: 37,20 €.

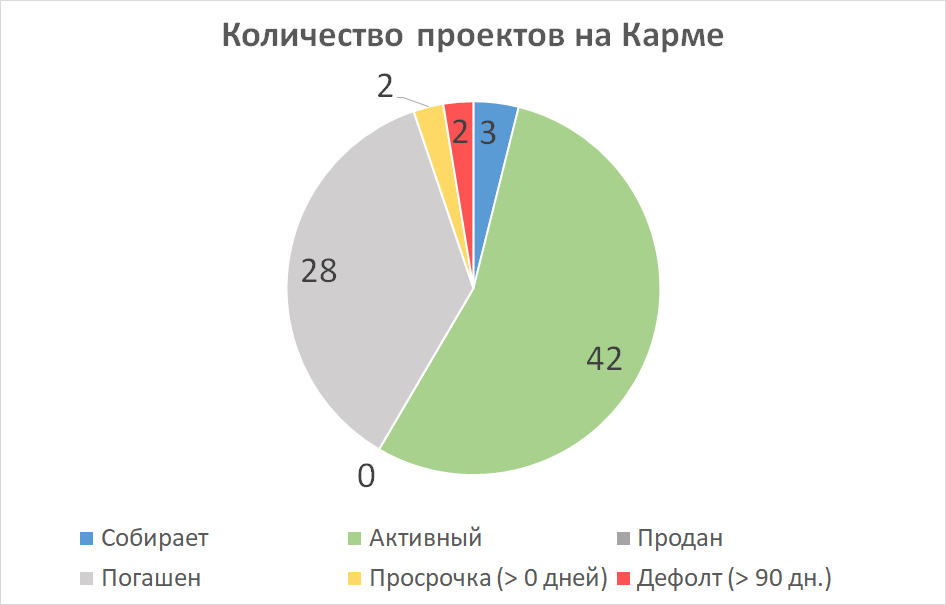

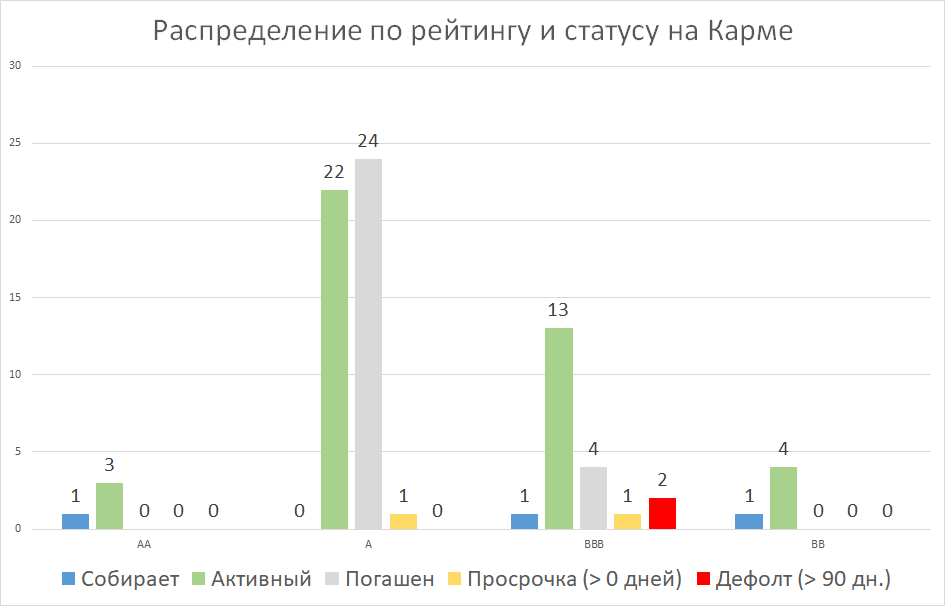

Карма*

После тихого хода и на Карме пошло оживление. В октябре впервые за три месяца появилась возможность внести новые средства. С учетом погашений и процентов обарачиваемость средств новые средства удалось частично инвестировать — не совсем удачно с точки зрения простоя денег в моем случае.

Платформа обновила подачу информации, что не может не радовать.

По двум дефолтам выплат по-прежнему нет и все процедуры взыскания идут медленно.

Текущее состояние портфеля:

Один заемщик в преддефолтном состоянии, но с несколькими выплатами погасил основной долг на 60% и по его другим займам проценты поступили параллельно исправно. Есть определенная надежда, что заем будет погашен полностью и без передачи прав Карме — процедура невыгодная. Второй заемщик просрочил выплату процентов на 2 дня и погасил задолженностью в начале ноября.

Итоги за месяц

- Текущие проекты: 47 проект (из них 3 на стадии сбора)

- Взносы: 9 275,52 р. (за все время: 118 972,29 р.)

- Доход: 2 063,82 р. (из них — 3,05 р. пени; до налогов)

- Текущие просрочки/дефолты: 2/2

- Закрытые проекты (за все время): 4 (28)

- Доступны к инвестированию: 4 930,29 р.

Blend Loan Network*

Новостей на этой платформе нет. Время от времени захожу и смотрю, жива ли она или нет…

Что читать?

RR #171 — Campbell R. Harvey: The Past and Future of Finance

В этот раз рекомендую послушать или посмотреть замечательный выпуск Rational Reminder с проф. Кампбелл Харвей и его видением о развитии финансовых рынков. Выпуск в том числе и книге DeFI and the Future of Finance — Campbell R. Harvey, Ashwin Ramachandran, Joey Santoro*